Der neueste Bericht von Reflexivity Research markiert einen bedeutsamen Wendepunkt im traditionellen Finanzsektor, der nun verstärkt Interesse an Ethereum und dessen Exchange-Traded Funds (ETFs) zeigt. Die Entwicklung, die sich in den letzten zwei Monaten abgezeichnet hat, signalisiert einen Übergang, bei dem “Tradfi” – der traditionelle Finanzsektor – beginnt, sich in den ETH ETF-Handel zu verlagern. Besonders bemerkenswert ist die steigende Präsenz von Ethereum im Vergleich zu Bitcoin auf der Chicago Mercantile Exchange (CME), einem wichtigen Indikator für das wachsende Interesse institutioneller Investoren an Ethereum.

Ethereum gewinnt an Boden: Wachsendes Interesse auf der CME

In den letzten Monaten hat Ethereum einen signifikanten Anstieg des Interesses und der Aktivitäten auf der CME erlebt, was ein klares Signal für seine wachsende Akzeptanz und Relevanz im traditionellen Finanzsektor ist.

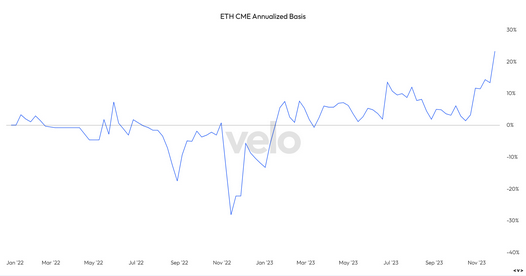

Die CME, bekannt als eine der führenden Börsen für Derivate und Futures, zeigt eine bemerkenswerte Entwicklung im Handel mit Ethereum-Futures. Laut dem Bericht von Reflexivity Research wird der Futures-Basiswert für Ethereum auf der CME derzeit mit einem 5%igen Aufschlag im Vergleich zu Bitcoin gehandelt und übertrifft damit die 20%-Marke. Die Prämie deutet darauf hin, dass die Nachfrage nach Ethereum-Futures im Vergleich zu Bitcoin gestiegen ist.

Darüber hinaus hat das Open Interest für Ethereum auf der CME begonnen zu steigen, obwohl es hinter dem anfänglichen Anstieg von Bitcoin zurückbleibt. Das könnte ein frühes Anzeichen dafür sein, dass sich der traditionelle Finanzsektor, oft als “Tradfi” bezeichnet, in Richtung des ETH ETF-Handels zu bewegen beginnt. Solch eine Veränderung im Open Interest spiegelt ein zunehmendes Vertrauen in Ethereum und seine Zukunftsaussichten wider.

Grayscale’s schrumpfender Discount: Ein Signal für ETF-Optimismus

Eine signifikante Veränderung hat sich im Grayscale Bitcoin Trust (GBTC) vollzogen, wo der Discount, also der Abschlag vom Nettoinventarwert (NAV), erstmals seit Juli 2021 unter 10% gefallen ist. Der Rückgang des Discounts deutet auf eine gestiegene Nachfrage nach Bitcoin-Exposure hin und spiegelt Spekulationen über die mögliche Genehmigung eines Bitcoin ETFs wider.

Zudem beobachten wir eine ähnliche Tendenz bei Grayscale’s Ethereum Trust (ETHE), dessen Discount zum NAV jetzt unter 15% liegt. Die Entwicklung ist ein deutliches Zeichen dafür, dass auch das Interesse an Ethereum zunimmt und Anleger optimistisch in Bezug auf die Zukunft von Ethereum-basierten Investmentprodukten sind.

Die Verengung des Discounts bei beiden Produkten – GBTC und ETHE – ist ein wichtiger Indikator für die Marktstimmung. Sie zeigt, dass Anleger bereit sind, einen geringeren Abschlag vom NAV zu akzeptieren, was auf ein wachsendes Vertrauen in die zugrundeliegenden Assets und die Erwartung einer positiven Entwicklung im ETF-Bereich hindeutet.

Markttrends und -dynamik: Was treibt die Preise von Bitcoin und Ethereum?

Der letzte Monat war für Bitcoin und Ethereum gleichermaßen explosiv, mit einem Preisanstieg von über 20% für beide Währungen. Die Gründe für diese starke Performance sind vielfältig und spiegeln eine Kombination aus verschiedenen Markttrends und spekulativen Faktoren wider.

Treibender Faktor könnte die Spekulation um Exchange-Traded Funds (ETFs) sein, die sowohl für Bitcoin als auch für Ethereum diskutiert werden. Die Spekulationen haben möglicherweise einen Aufwärtstrend ausgelöst, der durch die Erwartung eines Wendepunkts im Liquiditätszyklus verstärkt wurde.

Ein Blick auf den Derivatemarkt enthüllt, dass die annualisierte 3-Monats-Futures-Basis für Bitcoin, die die Differenz zwischen dem Spotpreis und dem 3-Monats-Futures-Kontrakt darstellt, nun nördlich von 10% handelt. Das deutet auf eine starke Nachfrage hin, Bitcoin langfristig zu halten. Interessanterweise wird die 3-Monats-Futures-Basis nun zu einem Premium gegenüber 3-Monats-US-Staatsanleihen gehandelt, ein Phänomen, das als “Liquiditäts-Feedback-Schleife” bezeichnet wird. Dies bedeutet, dass der Markt nun eine Risikoprämie auf den “risikofreien Ertrag” von Bitcoin setzt.

Abseits der kryptospezifischen Handelsplätze und hin zur CME, die hauptsächlich von traditionellen Finanzakteuren genutzt wird, zeigt sich, dass auch hier die annualisierte Basis konstant gestiegen ist und nun über 18% liegt. Das Open Interest für Bitcoin auf der CME ist in den letzten zwei Monaten kontinuierlich gestiegen und hat nun die Marke von 4,5 Milliarden Dollar überschritten. Auch bei Ethereum zeichnet sich auf der CME ein interessanter Trend ab, wobei das Open Interest für ETH zu steigen beginnt, nachdem es zunächst hinter dem anfänglichen Anstieg von Bitcoin zurückgeblieben war.

Dieser Coin stellt aktuell eine gute Investitionsalternative zu Ethereum dar

In der aktuellen Krypto-Landschaft präsentiert sich der Bitcoin ETF Token ($BTCETF) als eine attraktive Investitionsalternative zu Ethereum. Während Ethereum für seine Rolle in der Entwicklung von Smart Contracts und als Plattform für dezentralisierte Anwendungen bekannt ist, bietet der $BTCETF einen einzigartigen Ansatz, indem er sich auf den Markt der Bitcoin-basierten Exchange-Traded Funds konzentriert.

Im Vergleich zu Ethereum, dessen Performance stark von der Weiterentwicklung der Blockchain-Technologie und der Akzeptanz seiner Plattform abhängt, zieht der $BTCETF seinen potenziellen Wert aus der zunehmenden Akzeptanz von Bitcoin im regulierten Finanzmarkt. Mit innovativen Funktionen wie Staking und einem Tokenverbrennungsmechanismus, der auf wichtige Ereignisse im Bitcoin-ETF-Bereich reagiert, bietet der $BTCETF eine dynamischere und möglicherweise stabilere Anlageoption.

Leave a Reply